私立教員こそNISAをやるべき?就業規則やバレない対策を解説

こんにちは。「たく先生」です。

最近、職員室や教科準備室の片隅で、ちらほらとお金の話を耳にするようになりました。「新NISAって結局どうなの?」「ウチの学校って副業禁止だけど、投資はしていいの?」なんて同僚の先生たちのひそひそ話を聞くと、ついついFP(ファイナンシャルプランナー)としての血が騒いでしまいます。

私たち私立学校の教員は、公務員ではありませんが、学校法人という組織に守られている反面、独特の厳しいルールやプレッシャーの中にいます。週末の入試広報活動(オープンキャンパス)や、生徒募集のノルマ、進学実績の確保など、公立とはまた違った種類の忙しさがあり、資産形成なんてじっくり考える余裕もないのが現実ではないでしょうか。

特に気になるのが就業規則にある「副業禁止」の規定。「投資なんてして理事会や管理職にバレたらまずいんじゃないか」「保護者からクレームが来たらどうしよう」と一歩踏み出せない先生も多いはずです。実は、正しい知識さえあれば、私立教員にとってもNISAは合法かつ最強の味方になります。今回は、私の20年以上の私立高校教員としての経験とFPとしての知識をもとに、私立教員が知っておくべきNISAのルールや、私学共済を活かした運用方法について、同じ教員の目線で徹底的にわかりやすくお話しします。

- 私立教員がNISAを始めても就業規則に違反しない明確な法的・理論的根拠

- 事務室に投資がバレてしまう唯一の原因である「住民税」の仕組みと絶対確実な回避策

- 私学共済の上乗せとして作る「自分年金」の具体的な積立設定とポートフォリオ

- 「楽天証券」とポイント還元率最強の「マネックス証券」の徹底比較・選び方

私立教員がNISAを始める際の副業規定とルール

まず一番気になるのが「ルールの壁」ですよね。私たちは公務員ではありませんが、多くの私立学校では公務員に準じた、あるいはそれ以上に厳しい「就業規則」が存在します。「投資=金儲け=副業=禁止」という図式で思い込んでしまっている先生も多いですが、結論から言えば大丈夫です。ここでは、なぜ私立教員が堂々とNISAをやっていいのか、根拠を整理して解説していきます。

副業禁止でも投資は可能か解説

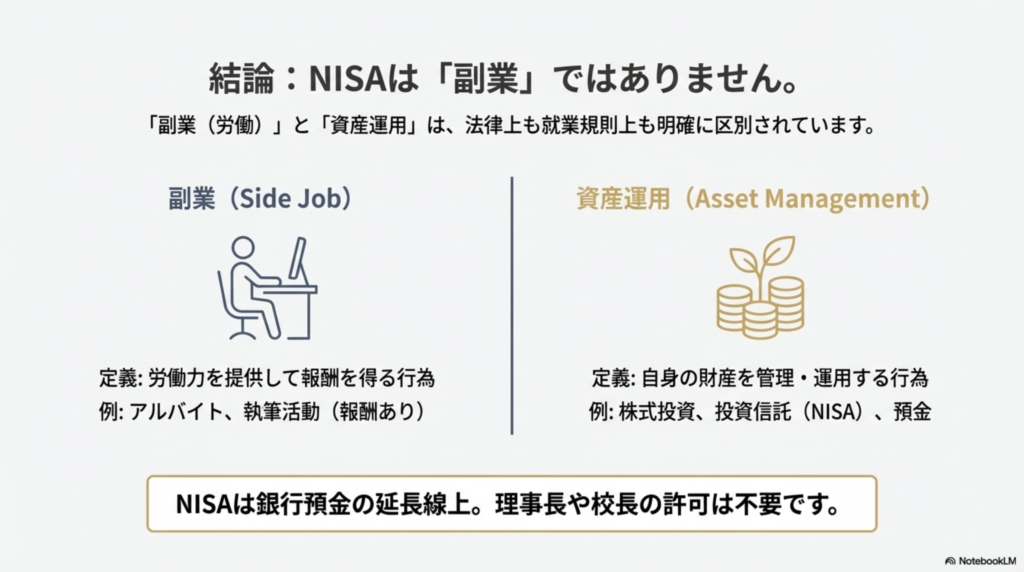

結論から言うと、株式投資や投資信託(NISA・iDeCo)は、一般的に就業規則上の「副業」には当たりません。

私たち私立学校の教員は、法的には「会社員」と同じ労働契約を学校法人と結んでいます。多くの学校法人の就業規則には「許可なく他から報酬を得て就労してはならない(二重就労の禁止)」といった規定があります。これが副業禁止の正体です。

しかし、株式や投資信託の売買は「個人の資産運用」であり、「労働」ではありません。

資産運用と副業の違い(私立学校版)

- 副業(禁止対象): 塾の講師、家庭教師、アルバイトなど、労働力を提供して「給与所得」や「報酬」を得る行為。本業(学校業務)への支障や、情報漏洩、競業避止義務のリスクがあるため禁止されることが多い。

- 資産運用(原則OK): 自分の資産(預金)を株や投資信託に変えて保有・管理する行為。銀行に預金して利息をもらうのと本質は同じ「不労所得」の範疇。

もちろん、学校ごとの就業規則が絶対的なルールですので、念のためご自身の学校の「就業規則」や「服務規程」を確認することをお勧めしますが、一般的に「金融資産の運用」自体を禁止している学校法人はまずありません。もし禁止されていたら、銀行預金の利息も受け取れないことになってしまいますからね。

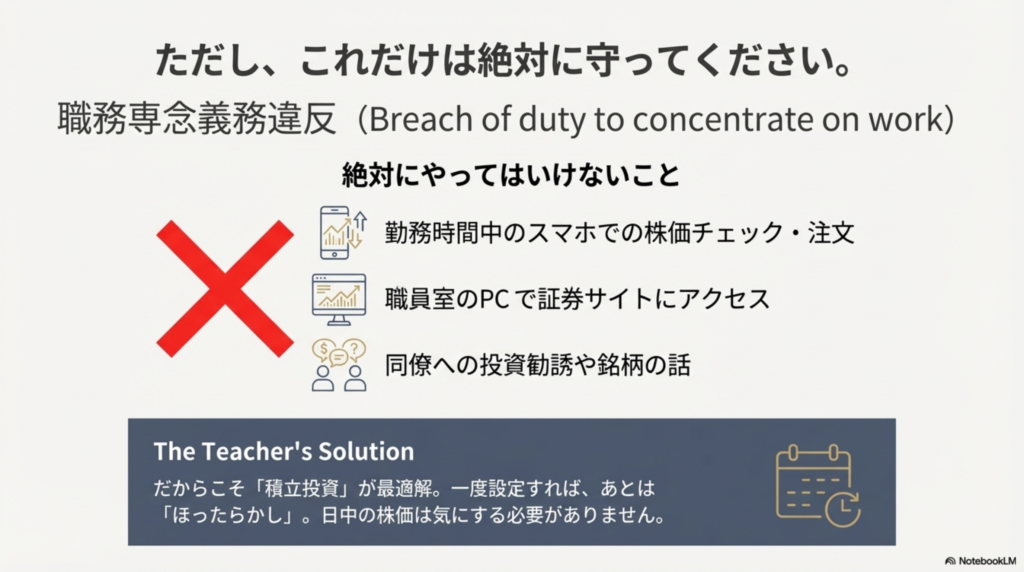

【絶対禁止】職務専念義務は私立も同じ

ただし、絶対に守らなければならない鉄則があります。それは「職務専念義務」です。

勤務時間中(授業の空き時間、試験監督の待機中、放課後の部活指導の合間など)にスマホで株価をチェックしたり、トイレでこっそり取引をしたりする行為はNGです。これは資産運用の是非以前に、労働契約違反(職務怠慢)として懲戒処分の対象になり得ます。私立学校は公立以上に「保護者の目」や「学校の評判」を気にします。「あの先生、授業中にスマホいじってたよ」なんて噂が立ったら、契約更新に関わる大問題になりかねません。

職場への許可申請は不要な理由

「校長や理事長に許可を取らなくていいの?」「後でバレたら始末書ものじゃない?」という不安もあるかと思いますが、NISAやiDeCoを始めるにあたって、学校への許可申請や届出は原則不要です。

不動産投資(アパート経営)などで規模が大きくなる場合や、著述・講演などで学校の名前を出して報酬を得る場合は、理事長の許可が必要なケースがほとんどです。これらは「事業性」が高かったり、学校の名誉に関わったりするからです。しかし、個人の証券口座で積立投資をすることについて、いちいち学校に報告する義務はありません。これは個人のプライバシーの範疇であり、学校側もそこまで管理する権限はないのが通常です。

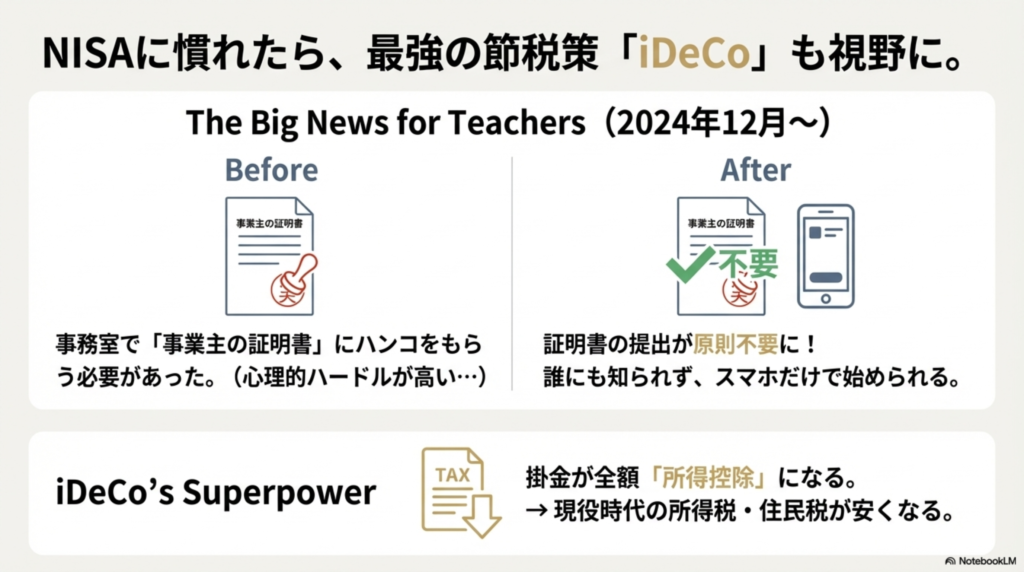

iDeCoの「事業主証明書」は不要になりました

以前は、iDeCo(個人型確定拠出年金)を申し込む際に、学校の事務室に「事業主の証明書」を書いてもらう必要があり、これが心理的なハードルでした。「あの先生、投資やってるらしいよ」と事務の方に噂されるのが嫌で諦めていた方も多いはずです。しかし、2024年12月の制度改正により、掛金を個人の銀行口座から引き落とす場合(個人払込)、この証明書の提出が原則不要になりました。今は誰にも知られずにスマホだけで手続きが完結します。

投資が職場にバレるリスクと対策

「規則上OKでも、やっぱり事務室や管理職、同僚には絶対知られたくない」。その気持ち、よく分かります。特に私立は人間関係が濃密で、異動も少ないため、一度「金持ちキャラ」や「投資家キャラ」として噂になると、何かと面倒なことになりがちです。

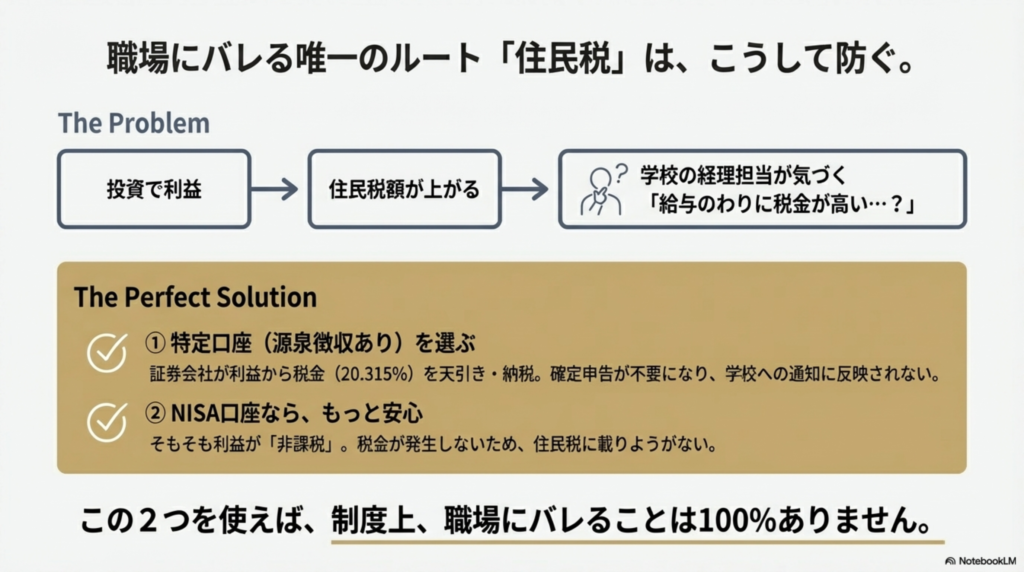

投資が職場にバレるルートは、実はたった一つしかありません。それは「住民税の金額」です。

私立教員の住民税も、公立と同様に給与から天引き(特別徴収)されています。通常、住民税は前年の所得によって決まります。もし投資で利益が出て、その分の住民税が増えると、学校に届く「住民税決定通知書」の金額が給与水準に対して不自然に高くなります。これを見た経理担当者が「おや?この先生、給与以外に収入があるな?」と気づくわけです。

【鉄則】特定口座(源泉徴収あり)を選べば100%バレない

しかし、このリスクを完全にゼロにする方法があります。それは、証券口座を開設する際に、必ず「特定口座(源泉徴収あり)」を選択することです。

バレない仕組み

「源泉徴収あり」を選んでおけば、利益が出た瞬間に証券会社が税金(20.315%)を代行して徴収し、あなたの代わりに匿名で納税してくれます。これにより、課税関係がその場で完結(申告不要制度)するため、学校経由での納税手続きが不要になり、学校に通知される住民税額には一切影響が出ません。

もちろん、NISA口座での取引ならそもそも税金がかからない(非課税)ので、どれだけ利益が出ても住民税額は変わらず、バレることはあり得ません。安心して始めてください。

iDeCoと併用して節税効果を最大化

NISAと並んで、私たち私立教員が活用すべきなのがiDeCo(イデコ)です。私たちは「私学共済(私立学校教職員共済)」に加入しており、公立教員と同様に年金制度は比較的恵まれていますが、それでも将来への備えは必須です。

私立教員のiDeCo枠が拡大!

私たち私立教員(私学共済加入者)は、これまでiDeCoの掛金上限が月額12,000円というケースが多かったのですが、2024年12月の法改正により、多くのケースで月額20,000円まで拠出できるようになりました。(※学校が企業型DCなどを導入していない一般的なケース。詳細は学校の規定やiDeCo公式サイトで確認してください)

驚異の節税シミュレーション

iDeCoの掛金は全額「所得控除」になります。つまり、年末調整で税金が戻ってくるのです。

例えば、月2万円(年間24万円)を積み立てた場合、所得税・住民税合わせて20%の税率だとすると、年間48,000円の節税になります。銀行に預けても利息なんて数十円ですが、iDeCoならやるだけで確実にお金が戻ってきます。

私学共済の年金(3階建て部分)に加え、自分で作る「4階建て」の年金として、iDeCoは私立教員にとっても最強のツールです。

減り続ける退職金への対策

少しシビアな話をしますが、私立学校の経営環境は二極化しています。生徒が集まる人気校や大学付属校は良いですが、少子化の影響で定員割れが続くなど、経営が厳しい学校も増えています。

退職金についても、「昔は公立より良かった」と言われましたが、今は学校法人の運用状況次第です。退職金規定が改定され、減額されたり、ポイント制に移行したりすることも珍しくありません。「学校が一生面倒を見てくれる」「退職金でローンは完済できる」という昭和の常識は通用しなくなっています。

インフレで物価も上がっています。自分の身は自分で守る。そのための手段として、国が用意してくれた非課税制度であるNISAやiDeCoを使わない手はありません。これは学校への裏切りではなく、「学校経営に何かあっても動じない自分」を作るための自衛策なのです。

教員におすすめのNISA戦略と証券会社

では、具体的にどうやって始めればいいのでしょうか。ここからは、部活や校務分掌で忙しい私立教員にぴったりの「手間なし戦略」と、実際に口座を作るべき証券会社について解説します。

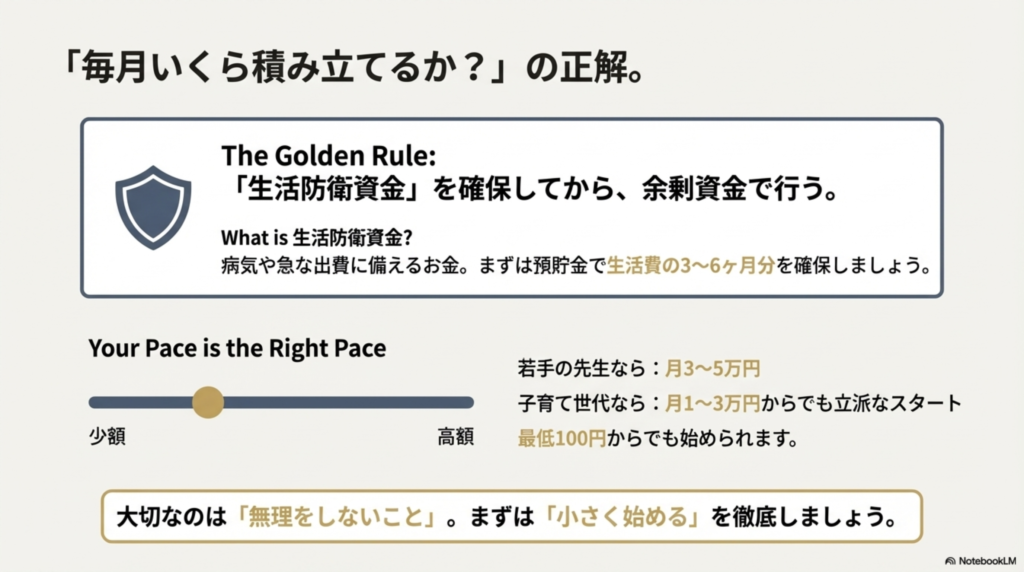

新NISAで月額いくら積立すべきか

新NISAの「つみたて投資枠」は年間120万円まで使えますが、いきなり満額を目指す必要はありません。私立教員の給与体系も、毎月の手取りより「ボーナス(賞与)の比重が高い」ことが多いですよね。

私のおすすめは、「月3万円〜5万円」のラインです。

私立教員は公立と違い、雇用保険に入っているケースが多い(※法人の形態による)ですが、万が一学校経営が傾いた時や、精神的な理由で休職せざるを得なくなった時のリスクヘッジとして、現金(生活防衛資金)も厚めに持っておく必要があります。無理のない範囲で、長く続けることが何より大切です。

ほったらかしOKのおすすめ銘柄

授業研究、入試広報、部活動…私たちの毎日は本当に忙しいですよね。株価チャートを見る時間なんてありません。

選ぶべきは「インデックスファンド」一択です。これは日経平均やS&P500などの指数に連動する投資信託で、プロが勝手に分散投資をしてくれるパッケージ商品です。

| ファンド名(通称) | 特徴 | おすすめ |

|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | これ1本で世界中に分散投資。リスク分散の王道。 | 迷ったらコレ! |

| eMAXIS Slim 米国株式(S&P500) | アメリカの主要企業に集中投資。リターン重視。 | 米国派ならコレ |

基本的には「オルカン(全世界株式)」を選んでおけば間違いありません。一度設定してしまえば、あとは自動で買い付けてくれるので、安心して本業に集中できます。

楽天とマネックスの比較選び方

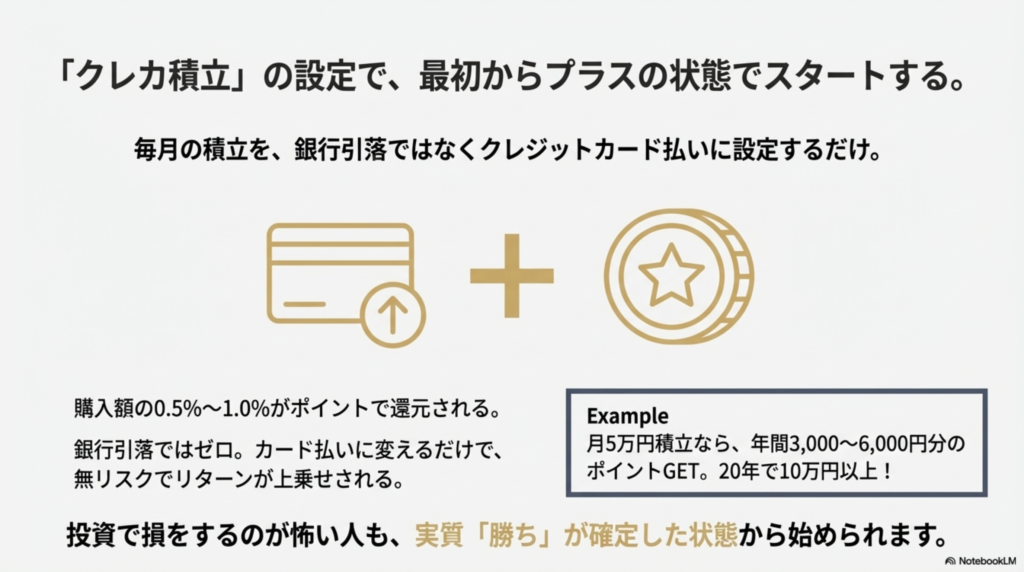

証券会社は、手数料の安いネット証券が基本ですが、どこも同じではありません。実は、私たちのような「毎月コツコツ積み立てる」スタイルの人にとって、大きな差が出るのが「クレジットカード積立のポイント還元率」です。

ここでは、二大巨頭である「楽天証券」と、ポイント還元率で業界最強クラスの「マネックス証券」を比較します。

【楽天証券】初心者・楽天ユーザー向け

楽天証券の魅力は、なんといっても「見やすさ」と「楽天経済圏」です。

- メリット: スマホアプリ「iSPEED」が直感的で、初心者でも迷いません。

- ポイント: 「楽天カード」で積立をすると、代行手数料の低い人気ファンド(オルカンなど)では0.5%〜のポイントが貯まります。

- おすすめ: 楽天市場をよく使う人、初めての投資で操作が不安な人。

【マネックス証券】ポイント還元重視・堅実派向け

実は今、FPとして私が個人的に最も注目しているのがマネックス証券です。その理由は、圧倒的な「ポイント還元率」にあります。

マネックス証券で「マネックスカード」を使ってクレカ積立を行うと、なんと1.1%のポイント還元(※)が受けられます。

なぜマネックス証券なのか?

- 還元率1.1%の衝撃: 他社では「ゴールドカード(年会費有料)」などの条件付きで1.0%になることが多い中、マネックスカードは年1回の利用で年会費無料になり、実質無料で1.1%の高還元を受けられます。

- ポイントの使い道: 貯まったマネックスポイントは、dポイント、Tポイント、Amazonギフトカードなどに等価交換できるため、使い道に困りません。

※還元率は記事執筆時点の情報です。最新情報は公式サイトをご確認ください。

- おすすめ: 「どうせやるなら1ポイントでも多くもらいたい」という堅実な先生。年会費などの余計なコストをかけずに、効率よく資産形成をしたい人。

たく先生の視点

私たち教員は、給料が劇的に上がる職業ではありません。だからこそ、1.1%という確実なリターン(ポイント)を拾っていく姿勢が、長期的な資産形成において大きな差を生みます。ポイント重視ならマネックス証券は最強の選択肢です。

ボーナス払いで成長投資枠を活用

私立教員の給与の要である「賞与(ボーナス)」を活かしましょう。公立のような一律支給ではなく、学校の業績連動の場合もありますが、まとまったお金が入る貴重なタイミングです。

毎月の積立は3〜5万円に抑えておき、夏と冬の賞与が出たタイミングで、新NISAの「成長投資枠」を使ってスポット購入(追加投資)をするのがおすすめです。ボーナスの一部を投資に回す習慣をつけるだけで、将来の資産形成スピードが劇的に上がります。自分へのご褒美も大切ですが、未来の自分への仕送りも忘れないでください。

20年後の資産シミュレーション

仮に、毎月5万円(ボーナス月の増額を含む平均)を、年利5%(世界株式の長期的な平均リターン)で30年間運用できたとします。

- 投資元本: 1,800万円(5万円 × 12ヶ月 × 30年)

- 運用収益: 約2,360万円

- 最終資産額: 約4,160万円

私学共済の年金に加えて、これだけの資産があれば、老後の不安はかなり解消されるはずです。もちろん投資に絶対はありませんが、何もしないリスクの方が大きい時代です。

この記事のシュミレーションは下にあるシュミレーターで試算しました。かなり面白いので、よかったら使ってみてください。

(出典:金融庁『資産運用シミュレーション』)

教員のNISAは自分を守る最強の手段

最後に、私自身の想いをお伝えさせてください。

私立学校の教員は、生徒や保護者、そして学校経営というプレッシャーの中で日々戦っています。そんな中で「お金の不安」を抱え続けるのは、精神衛生上よくありません。

NISAやiDeCoで資産形成をすることは、単にお金を増やすだけでなく、「学校に依存しすぎない自立した人生」を作ることにつながります。経済的な基盤(=ミチ)ができれば、心に余裕が生まれ、結果として生徒たちにもっと良い教育を提供できるようになるはずです。

就業規則を守りつつ、賢く資産を作る。まずはマネックス証券や楽天証券の口座開設という小さな一歩から始めてみませんか。その行動が、あなたの未来を確実に変えてくれます。

免責事項

本記事は、一般的な情報提供を目的としており、特定の金融商品の勧誘を目的とするものではありません。投資にはリスクが伴い、元本割れする可能性があります。最終的な投資判断は、必ずご自身の責任において行ってください。また、就業規則は学校法人ごとに異なりますので、必ずご自身の所属する学校の規定をご確認ください。